白銀期貨市場的雙重奏:如何在避險策略中掌握期貨機會?

白銀市場的雙重奏:期貨飆漲與現貨低迷下的避險策略解析

近期,您是否也觀察到白銀市場展現出一個耐人尋味的現象?一方面,白銀期貨價格在全球範圍內顯著上漲,吸引了許多市場參與者的目光;另一方面,現貨白銀的交易卻顯得相對低迷。這兩種截然不同的走勢,究竟透露了什麼訊息?白銀作為一種既是工業原料,又是金融資產的貴金屬,它在市場波動時期扮演著什麼角色?本文將帶您深入探索COMEX(芝加哥商品交易所)白銀期貨與期權的核心合約特性,並剖析近期現貨與期貨市場的迥異表現,幫助您理解這背後的原因與白銀的避險價值。

白銀:金融市場不可或缺的避險與風險管理工具

在變動不居的金融市場中,尋找能夠穩定資產價值的工具,是許多投資人與企業的共同目標。而白銀,作為一種歷史悠久的貴金屬,正是其中不可忽視的一員。您知道嗎?COMEX白銀期貨與期權被全球視為重要的基準工具,它們不僅為投資人提供了價格發現的透明度,更在風險管理和避險方面扮演著關鍵角色。

COMEX白銀期貨與期權作為全球重要的基準工具,其核心價值體現在以下幾個方面:

- 價格發現:提供透明且有效率的白銀市場價格基準,協助市場參與者制定交易決策。

- 風險管理:協助企業和投資人對沖白銀價格波動風險,確保營運穩定性或資產價值。

- 避險工具:在市場不確定時期,提供資產保值的選擇,對抗通貨膨脹或經濟衰退的影響。

白銀不僅僅是投資人眼中的避險資產,更是許多重要產業不可或缺的原料。從我們日常使用的電腦、先進的醫療設備、攝影器材,到精美的珠寶製造,白銀都扮演著關鍵角色。對於這些需要大量採購白銀的企業來說,白銀期貨與期權提供了防範不利價格變動的有效工具。想像一下,如果一家生產太陽能電池的廠商,能夠預先鎖定未來幾個月的白銀採購成本,這對其生產計畫和利潤預期將會是多大的保障?透過這些金融工具,企業可以有效地管理其實物白銀的價格風險,確保營運的穩定性。

白銀在現代工業中的廣泛應用,是其需求端的重要支撐,以下是幾個主要的白銀需求產業:

| 產業類別 | 主要應用 | 白銀需求特性 |

|---|---|---|

| 電子產業 | 電路板、導電漿、電池、觸控螢幕 | 高導電性與導熱性,對產品性能至關重要。 |

| 太陽能產業 | 光伏電池導電漿 | 太陽能板轉換效率的關鍵材料,需求隨再生能源發展而增長。 |

| 珠寶與銀器 | 飾品、餐具、藝術品 | 傳統需求,受消費者購買力與時尚潮流影響。 |

| 醫療與攝影 | 醫療設備、抗菌塗層、傳統底片 | 特定專業領域的剛性需求,部分被數位化取代。 |

| 新興科技 | 5G技術、電動車、智慧裝置 | 未來潛力需求,受益於高科技產品的普及。 |

此外,COMEX白銀期貨市場更透過提供長達60個月的遠期合約,形成了完整的遠期價格曲線。這意味著市場參與者可以清楚地看到未來幾年的白銀價格預期,這大大增強了市場的透明度與深度,讓白銀價格的發現過程更加有效率。

深入解析COMEX白銀期貨與期權合約規格

要理解白銀市場的運作,我們必須先掌握其主要金融工具——COMEX白銀期貨與期權的合約規格。這些細節決定了交易的門檻、風險與潛在報酬。

COMEX白銀期貨合約規格

| 項目 | 說明 |

|---|---|

| 合約規模 | 5,000金衡盎司 |

| 報價方式 | 美分/金衡盎司(以美元和美分表示) |

| 交易時間 | 週日至週五下午6:00至下午5:00(芝加哥時間/中部時間),每日有60分鐘短暫休市 |

| 最小變動價位 | 完全交易:每金衡盎司0.005美元;價差交易:每金衡盎司0.001美元 |

| 上市合約 | 涵蓋連續月份及特定月份,總計最長60個月期間 |

| 交易終止 | 交割月份最後第3個營業日下午12:25(中部時間) |

| 結算方法 | 可交割結算 |

| 交割要求 | 最低999純度白銀 |

值得注意的是,白銀期貨在實物交割時,對白銀的純度有著嚴格的最低999純度要求。這確保了實物交割的品質標準,維護了市場的信任與穩定性,也讓需要實際白銀的企業能夠安心。

COMEX白銀期權合約規格(月度與週五)

除了期貨,白銀期權也提供了另一種靈活的風險管理工具,讓您能夠在不實際持有資產的情況下,對未來白銀價格的波動進行操作。期權分為月度期權和週五期權,提供了不同的到期時間選擇。

| 項目 | 說明 |

|---|---|

| 合約單位 | 月度期權:一份COMEX白銀期貨合約;週五期權:5,000金衡盎司 |

| 最小價格波幅 | 每金衡盎司0.001美元 |

| 報價方式 | 每金衡盎司多少美元和美分 |

| 交易時間 | 與白銀期貨相同 |

| 交易終止 | 月度期權:期權合約月前一個月月底之前的四個工作日下午1:25(中部時間)到期;週五期權:於上市週的週五到期 |

| 標的期貨 | 白銀期貨 |

| 行權風格 | 美式(即期權持有人可以在到期日或到期日之前任何時間行使期權) |

| 結算方法 | 可交割結算 |

透過期權,您可以選擇支付一筆權利金,在未來某個時間點或之前,以約定價格買入或賣出標的白銀期貨合約。這對於那些希望控制風險、但又不想承擔期貨保證金壓力的投資人來說,是個不錯的選擇。

現貨市場的挑戰:低迷交易與期現價差困境

儘管全球白銀期貨市場表現活躍,但在現貨市場,我們卻看到了不同的景象。以近期(2025年8月)上海的現貨白銀市場為例,交易持續低迷,這讓許多市場參與者感到不解。

這背後有幾個主要原因:

- 期現價差未縮窄: 期貨和現貨的價格差異沒有如預期般縮小,導致一些供應商對於在現貨市場出售白銀的意願不高,因為他們在期貨市場可能會有更好的定價或避險機會。這也使得TD銀(一種在中國境內交易的白銀現貨產品)持續被供應商提供溢價,進一步阻礙了現貨交易的流動性。

- 下游企業剛性採購: 許多下游企業,例如那些製造電子產品或珠寶的廠商,他們的採購行為主要是基於生產需求,屬於「剛性採購」。這意味著他們只會在有必要時才買入,且通常是少量、分批進行,導致整體市場的交易量偏小。他們不會因為價格略有波動就大量囤貨,這也讓現貨市場難以形成大量買氣。

- 供應商惜售: 隨著一些期貨合約(例如SHFE白銀2508合約)臨近交割,部分供應商傾向於惜售現貨。這是因為他們可能預期在期貨市場交割能獲得更好的價格,或者他們正在調整自己的庫存策略,導致現貨市場的供應量減少,進而影響了交易的活躍度。

近期現貨白銀市場的低迷,主要受到以下幾個關鍵因素的交互影響:

- 期現價差:期貨與現貨價格差異未能如預期縮窄,導致現貨供應商惜售,傾向在期貨市場尋求更優定價。

- 剛性採購:下游企業多為按需少量採購,而非投機性囤貨,導致現貨市場缺乏大規模買氣。

- 供應商策略:部分供應商預期期貨交割能獲得更好價格,或因庫存調整而減少現貨供應。

總體而言,這些因素共同造成了近期現貨白銀市場的清淡局面,與期貨市場的強勁表現形成鮮明對比。

期貨市場的活力:新倉推動下的價格飆升

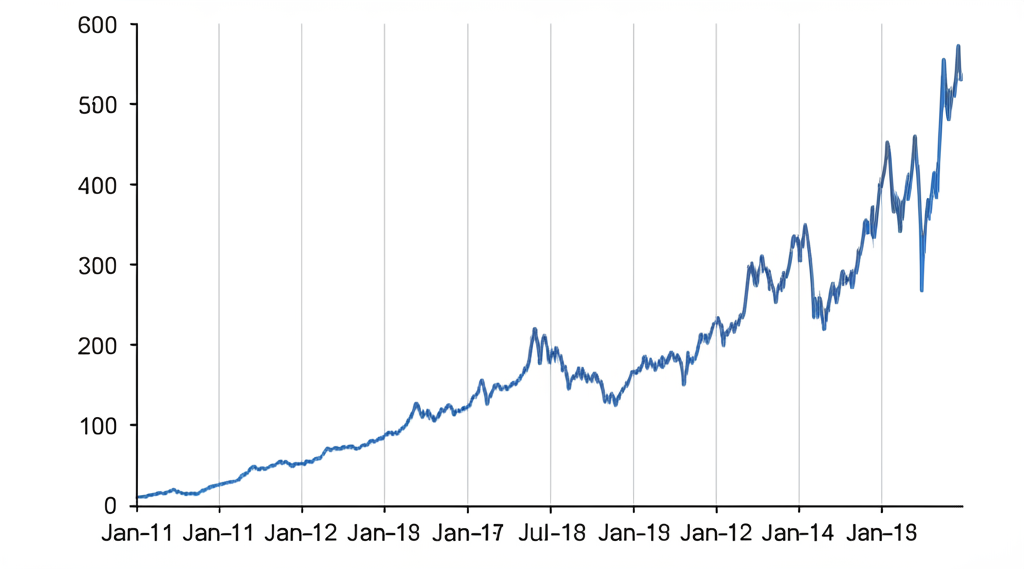

與現貨市場的冷清形成對比的是,全球白銀期貨價格在近期卻顯著上漲。這是怎麼回事呢?

主要的驅動因素來自於市場參與者建立新倉。當投資人或交易商看好白銀的未來價格走勢,他們會積極在期貨市場買入新的期貨合約,這就形成了「建立新倉」。這種新增倉位的行為,會直接推動期貨價格上漲。

例如,印度MCX(多商品交易所)的九月白銀合約就曾出現超過1%的漲幅,達到每公斤114,899印度盧比。這與同期全球白銀價格的同步走高趨勢是一致的。這也暗示著,儘管實物白銀在某些區域的交易不那麼熱絡,但市場對於白銀未來的投資價值或工業需求仍抱持著相對樂觀的預期。

這種期貨價格的飆升,反映了市場對白銀長期價值的信心,也可能是受到宏觀經濟因素、例如通貨膨脹預期、美元走勢或全球經濟不確定性等影響,促使資金流入被視為避險資產的白銀。

綜合近期市場表現,白銀期貨與現貨市場呈現出顯著的動態差異,以下表格概述了兩者的主要特徵:

| 特徵 | 白銀期貨市場 | 白銀現貨市場 |

|---|---|---|

| 交易活躍度 | 顯著活躍,價格上漲 | 交易低迷,價格相對平穩或受壓 |

| 主要驅動因素 | 新增倉位、投資者預期、宏觀避險需求 | 期現價差、下游剛性採購、供應商惜售 |

| 市場參與者 | 投資者、投機者、套期保值者 | 實物供應商、下游工業企業 |

| 價格發現能力 | 透明且有效率,形成遠期價格曲線 | 受實際供需和區域性因素影響較大 |

| 流動性 | 高流動性,可進行大宗交易 | 流動性較差,交易量偏小 |

白銀市場展望與投資策略考量

面對白銀現貨與期貨市場的差異化表現,我們該如何看待未來的白銀價格走勢,以及在投資上應考量哪些因素呢?

首先,這種期貨與現貨走勢分歧的現象,暗示著市場對於白銀的短期實物需求與長期投資價值之間存在著一些預期差異。期貨市場的活躍可能預示著未來需求增長或供應緊張的預期,而現貨市場的低迷則可能反映了當前實物需求的相對疲軟或供應商的策略性操作。

對於希望利用白銀金融工具進行風險管理或投機交易的投資人來說,以下幾點是您需要考量的關鍵因素:

- 宏觀經濟變化: 全球經濟的健康狀況、通貨膨脹壓力、各國央行的貨幣政策(特別是升降息預期),都將對白銀價格產生重大影響。在經濟不確定性高漲時,白銀的避險工具屬性會更受青睞。

- 供需平衡: 密切關注全球白銀的礦產供應、再生白銀的產量,以及工業(如太陽能、5G技術)、珠寶、攝影等領域的實物需求變化。任何供需失衡的跡象,都可能引發價格波動。

- 美元走勢: 由於白銀以美元計價,美元的強弱會直接影響非美元區投資者的購買力。通常,美元走弱有利於白銀價格上漲。

- 市場情緒與投機: 期貨市場往往受到市場情緒和投機資金的影響較大。當大量資金湧入建立新倉時,即使基本面沒有重大變化,也可能推高價格。反之亦然。

- 合約到期與交割: 對於參與期貨和期權交易的投資人來說,務必了解合約的交易終止時間和交割要求(如999純度),以避免不必要的風險。

對於企業或投資人而言,在理解白銀市場的複雜性後,可以考慮採取以下幾種實用的避險或投資策略:

- 期貨對沖:利用白銀期貨合約鎖定未來採購或銷售價格,有效規避白銀價格波動帶來的風險,確保預算穩定性。

- 期權組合:運用買入或賣出白銀期權,以有限的權利金成本實現特定市場觀點,例如透過看跌期權保護現貨庫存價值,或透過看漲期權參與潛在漲幅。

- 套利交易:觀察不同交易所間的白銀價格差異(例如COMEX與SHFE),或期現價差,進行低風險的套利操作以獲取利潤。

總體而言,白銀市場正經歷一個複雜的時期,現貨交易雖顯低迷,但白銀期貨市場因新倉湧入而展現強勁上漲動能。COMEX白銀期貨與期權作為成熟的金融工具,持續在價格發現和風險管理方面發揮關鍵作用。投資人應密切關注各方市場數據,並結合全球經濟形勢,以制定更具前瞻性的白銀交易與配置策略。

【免責聲明】本文所提供之資訊僅供教育與知識性說明之用,不構成任何投資建議。投資有風險,請務必在進行任何交易前,諮詢專業財務顧問並自行評估風險。

常見問題(FAQ)

Q:白銀期貨與現貨價格為何近期出現分歧?

A:近期白銀期貨價格因新增倉位和市場對未來需求的樂觀預期而顯著上漲;而現貨市場則因期現價差未能縮窄、下游企業多為剛性採購以及部分供應商惜售等因素,導致交易持續低迷。

Q:COMEX白銀期貨的避險功能體現在哪些方面?

A:COMEX白銀期貨為市場參與者提供了透明的價格發現機制,並允許企業和投資者透過鎖定未來採購或銷售價格來有效管理實物白銀的價格風險,在市場不確定時提供資產保值的選擇。

Q:投資白銀時應考慮哪些主要因素?

A:投資白銀時,應綜合考量全球宏觀經濟變化(如通貨膨脹、貨幣政策)、白銀的供需平衡、美元走勢、市場情緒與投機資金流向,以及參與期貨交易時需注意的合約到期與交割要求。